Una de las críticas que más se escuchan en todos los círculos es el cierre que las entidades bancarias han efectuado sobre el crédito al sector privado. Familias y empresas se enfrentan a la crisis sin el apoyo financiero de bancos y cajas de ahorro, o eso es al menos lo que dicen los afectados y muchos expertos. Tanto el Gobierno actual como el anterior, reconocían ese problema e intentaron aplicar políticas públicas para solucionarlo con medidas especiales con ayuda del I.C.O. (Instituto de Crédito Oficial) o, argumentando que el rescate al sector bancario tenía entre sus prioridades, precisamente devolver la financiación al sector privado. Los bancos y cajas de ahorro, por su lado, defienden que si bien se han reducido los créditos a familias y empresas, ello no significa que hayan dejado de financiarles, e incluso algunas han usado campañas publicitarias anunciando sus logros en este ámbito.

¿Qué dicen los números? Veámoslo:

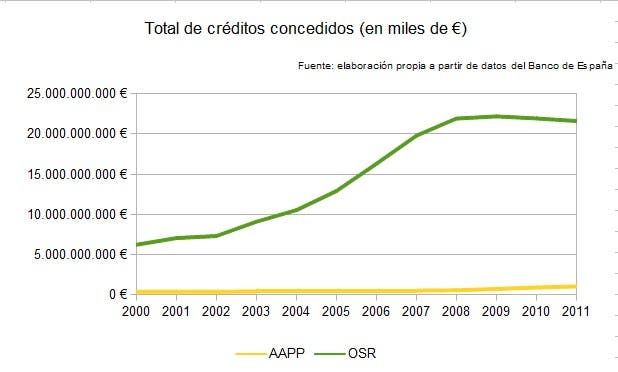

El gráfico muestra como el crédito concedido a familias y empresas (OSR u Otros Sectores Residentes) creció de forma espectacular hasta el año 2008, mientras que el recibido por las Administraciones Públicas (AA.PP.) se mantiene casi constante hasta ese mismo año. Es a partir de esa fecha cuando se produce un cambio de tendencia inversa, disminuyendo el volumen del crédito total dado a ORS y un aumento paulatino de la financiación a las AA.PP. Con este gráfico, parece que las entidades bancarias tienen razón, el descenso en la financiación privada, aunque existe, no es tan pronunciado como el que las víctimas defienden.

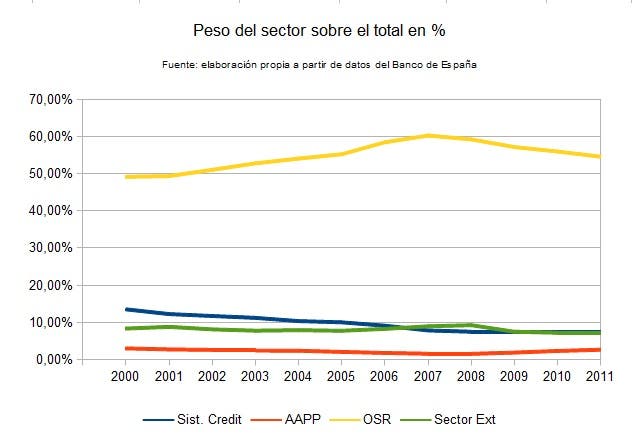

Los críticos sin embargo, aducen que aunque los volúmenes se hayan mantenido para la categoría OSR, el peso sobre el total de las AA.PP ha aumentado frente al sector privado. La gráfica siguiente parece demostrar esa tesis:

Pero comprobamos que el peso que mantiene el sector privado no ha descendido tanto como puede parecer, si bien es cierto que parece haber una leve correlación entre la bajada de la financiación a familias y empresas, frente al aumento que se observa en el sector público.

¿Realmente se ha producido una desviación de la financiación privada hacia las AA.PP? Este es uno de los interrogantes que los expertos están tratando de averiguar. La mayoría de los economistas defiende que cuando el sector público se endeuda y necesita financiación, acaba por expulsar parte de la inversión privada, pues ésta no consigue que nadie la financie, es lo que los expertos llaman efecto expulsión (crowding out). ¿Es lo que está ocurriendo en la economía española? A pesar de que los datos anteriores parece demostrar que no, pues si bien es cierto que hay un descenso de la financiación privada y un aumento de la pública, en un principio las variaciones son muy leves. Sin embargo, el siguiente gráfico nos dará más pistas:

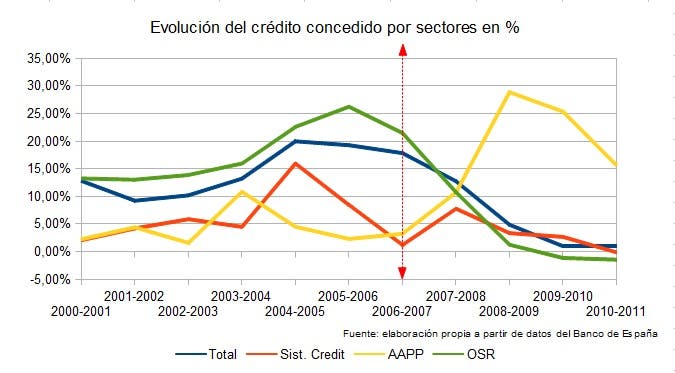

A partir del período 2006-2007 la evolución de los créditos concedidos al sector privado comienza un descenso vertiginoso, después de haber alcanzado ratios de crecimiento cercanos al 27% en años anteriores. El gráfico nos demuestra el enorme caudal de crédito que durante los años previos a la crisis, canalizaron empresas y familias en España. Y es a partir del año 2007 cuando, frente a la caída de la financiación privada, es el crédito público quien comienza un ascenso meteórico llegando a ratios cercanos al 30%. Ambas tendencias parecen claras, las entidades bancarias han detenido la concesión de crédito al sector privado y lo han destinado al sector público, cuya necesidad de financiación alcanza cifras realmente altas, como muestra el gráfico siguiente (Fuente: El Ahorro Familiar Papeles de la Fundación nº 39, Fundación de Estudios Económicos):

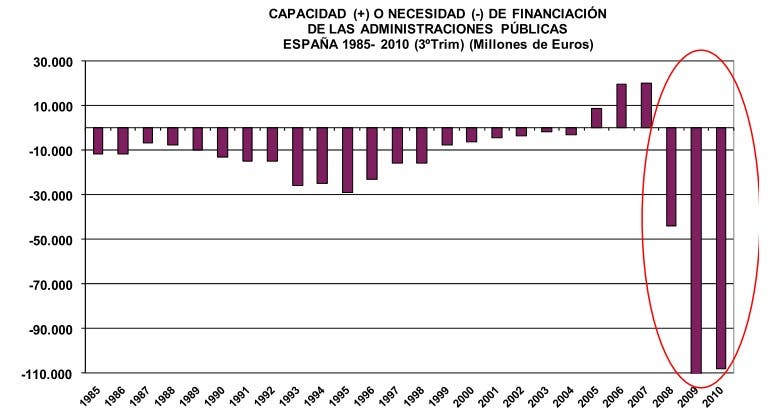

Puede verse claramente como las AA.PP. han aumentado su necesidad de financiación en los últimos hasta alcanzar volúmenes desconocidos en 25 años. Ahora bien, algunos pensarán, no tienen porque ser las entidades bancarias las tenedoras de la deuda que esas necesidades de financiación suponen. En un principio pueden estar en lo cierto, pero, ¿qué dicen los datos al respecto?

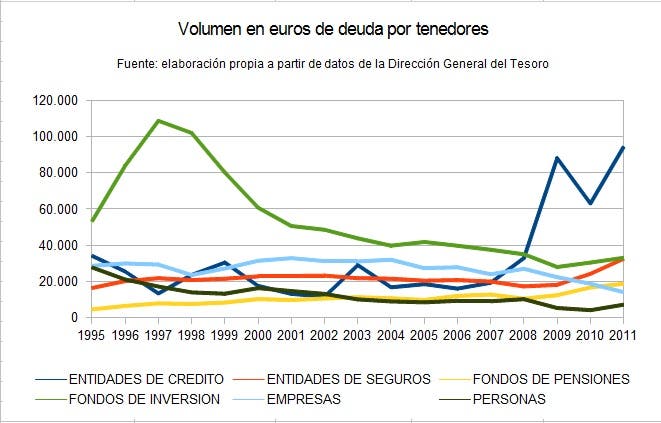

El siguiente gráfico muestra el volumen de deuda que acaparan los tenedores de la misma:

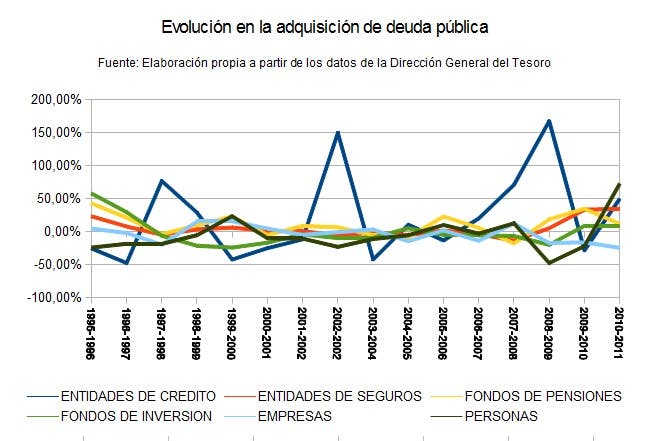

Comprobamos que a partir del 2007 son las entidades bancarias las que se convierten en los principales tenedores de deuda pública en España, frente a los tradicionales inversores como los Fondos de Inversión y las Empresas. Si analizamos la evolución en porcentaje en los últimos años, las cifras todavía son mucho más claras:

Donde vemos que la adquisición de deuda pública por las entidades de crédito ha superado crecimientos cercanos al 150%, como por ejemplo en el período 2008-2009.

Los datos por tanto, parecen confirmar que se ha producido un claro efecto expulsión de la inversión privada en favor de la inversión pública. Y mientras el Estado se siga mostrando incapaz de contener el creciente déficit y por ende, el aumento de la deuda, el sector privado de la economía continuará padeciendo una sequía de financiación que afectará negativamente al crecimiento económico y la salida de la crisis que padecemos. Sobre todo cuando comprobamos que todo el gasto público se muestra incapaz de sacarnos del atolladero en el cual estamos metidos y mucho menos, reducir las dramáticas cifras de paro que padecemos.

Un artículo muy interesante, con unas conclusiones preocupantes…

Miguel, gracias por tu comentario. A lo hay que unir que no es que las entidades financieras no carezcan de dinero para prestar, pues si analizamos su variable “capacidad-necesidad” de financiación, comprobamos que su ahorro ha aumentado. La estrategia de la banca es clara, seguir exprimiendo el carry trade lo máximo que pueda.