El pasado mes de mayo el pequeño comercio se llevaba una alegría en relación al conflicto existente con las entidades financieras, en general, y con las compañías proveedoras-expendedoras de tarjetas de crédito y de débito en particular, por las comisiones que surgen de cada transacción que sus clientes realizan con tarjeta. Tras el fallo del Tribunal de Justicia de la Unión Europea que confirmaba que las tasas aplicadas por Mastercad eran ilegales por tratarse de un perjuicio a la libre competencia, la compañía cotizada ha presentado el recurso ante el tribunal el pasado 4 de agosto. Desde Mastercard se argumenta que dichas comisiones son imprescindibles para hacer frente a la innovación en los medios de pago, así como para conseguir un reparto equitativo de los costes de las transacciones electrónicas.

En la actualidad, Mastercard aplica tarifas reducidas a sus tasas de intercambio -0,20% para pagos a débito y 0,30% para transacciones con tarjeta de crédito-, sin embargo la sentencia que comentamos anulaba incluso estas tasas provisionales.

El informe del Banco Central Europeo de 2006 se centra en los siguientes pilares:

Las comisiones de intercambio abonadas por las entidades adquirentes (y en última instancia, por los comerciantes) a las entidades de crédito emisoras han sido un instrumento eficiente para promover la adopción de tarjetas por los ciudadanos europeos. No obstante, las comisiones de intercambio pueden también representar un obstáculo a la competencia al reducir la capacidad de los comerciantes para negociar las comisiones que abonan a sus adquirentes. La Comisión Europea ha publicado un informe de investigación sobre el sector de las tarjetas (Sector Inquiry Report on cards), dedicado principalmente a las comisiones de intercambio, que ha dado la impresión general de que podría contemplarse la supresión de estas comisiones. El Eurosistema invita a la Comisión a que dé a conocer su política sobre las comisiones de intercambio lo antes posible, para que las entidades de crédito y las redes que buscan desarrollar modelos de negocio sostenibles para la SEPA cuenten con indicaciones claras. Para mantener la igualdad de condiciones, las decisiones de las autoridades de defensa de la competencia europeas y nacionales deberían seguir la misma trayectoria y adoptar una postura coherente en toda la zona del euro. Si la política de la Comisión fuese sustancialmente distinta de la situación actual, habría que establecer unos plazos de adaptación adecuados, con el fin de evitar perturbaciones en el mercado.

El más afectado por esta decisión europea es el pequeño comerciante, puesto que a su lucha con las grandes marcas, se suma el tener que soportar comisiones más elevadas que los gigantes de su sector, los cuales negocian mejores condiciones. Así, el BCE centra las condiciones del proceso de este modo:

Con el fin de garantizar la igualdad de condiciones en todo el ámbito europeo, se invita a la Comisión a que precise su postura en relación con las siguientes prácticas de adquisición y aceptación: – restricciones relativas a las comisiones por adquisiciones transfronterizas en la zona del euro; – la práctica de la «comisión única» aplicada por las entidades adquirentes a los comerciantes (que encubren las diferencias de las comisiones entre redes y con ello obstaculizan la competencia entre ellas); – la prohibición a los comerciantes de aplicar un recargo a los pagos con tarjeta si estos son más costosos que otros instrumentos; – la aplicación de una cláusula de «aceptación de todas las tarjetas» a los comerciantes (que les obliga a aceptar todas las redes de una determinada marca).

Un proceso en el que hay demasiados implicados

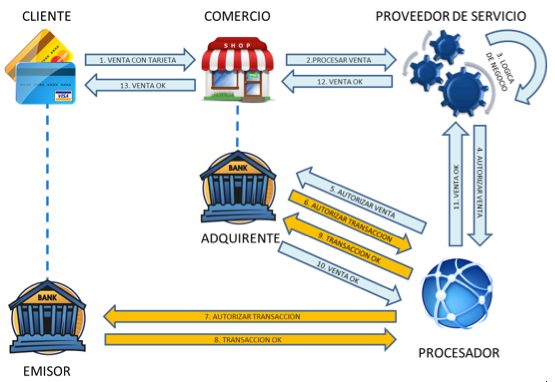

El pago mediante tarjeta es un proceso complejo en el cual se ven implicadas varias entidades:

– El banco emisor: emite la tarjeta del cliente, extiende su crédito y es responsable de la facturación, recolección y servicio al consumidor. – El banco adquiriente: establece una relación con el comerciante, procesando las transacciones con tarjeta y las autorizaciones de pago. – El titular de la tarjeta: posee la tarjeta emitida por el banco emisor y realiza y paga las compras. – El comerciante: vende productos, servicios o información y acepta el pago electrónico, que es gestionado por su entidad financiera (adquiriente). – La pasarela de pagos: mecanismo mediante el cual se procesan y autorizan las transacciones del comerciante. La pasarela puede pertenecer a una entidad financiera (adquiriente) o a un operador de medio de pago, el cual procesa todas las transacciones de un conjunto de entidades. -** El procesador** (redes de medios de pago): proporciona servicios adicionales operando la infraestructura de telecomunicaciones sobre las que se realizan las transacciones. – Autoridad de certificación: certifica las claves públicas del titular de la tarjeta, del comerciante y de los bancos (en España, ACE).

En una compra convencional mediante tarjeta de crédito, en la que el cliente paga en la tienda haciendo uso de su tarjeta, la transacción sigue los siguientes pasos:

– El titular de la tarjeta la presenta al comerciante. – Éste la introduce en el Terminal de Punto de Venta (POST), que su banco le ha proporcionado. – Los datos de la transacción se envían a través del sistema de redes de medios de pago hasta el banco emisor. – El banco emisor comprueba que todos los datos son correctos y remite su aprobación. – De ahí llega al banco adquiriente y al terminal del comercio, de donde saldrá el recibo de la operación. – El comerciante tendrá ingresado el dinero en su cuenta a las ocho del mañana del día siguiente. – Por su parte, el cliente no lo verá descontado de su cuenta corriente hasta el mes siguiente, en función de cuándo realice la compra.