La mano pertenecía a un señor mayor, elegantemente vestido, pelo corto, gafas enormes, bigote escueto y mirada de abuelo cansado y distraído; al momento le reconoció, era nada más ni nada menos que Hayek.

“¿Profesor Hayek?”, profirió Draghi entre incrédulo y asustado, “si, efectivamente, soy Hayek, Frederich Hayek, y he vuelto para enseñarte de quién es la culpa de la crisis.” El banquero central puso cara de poker y le contestó al economista austriaco, “los responsables de todo ésto son los especuladores, la falta de regulación, la mala práctica bancaria y los PIGS..”. Entregándole por fin sus papeles, Hayek le miró a los ojos y contestó: “Te equivocas, la culpa es de los Bancos Centrales. Ahora tengo que irme que he quedado con Keynes para grabar unos vídeos. Pero te dejo algo para que leas.”

Draghi entró en su despacho, se sentó y miró el título del libro que Hayek le había pasado, “Precios y Producción” y comenzó a leer. Y aprendió que…

Cuando la manipulación monetaria en forma de expansión crediticia producida por el sistema bancario, sin un respaldo de ahorro previo, pone a disposición de los empresarios nuevos recursos financieros, que éstos dedican a la inversión real como si el ahorro de la sociedad se hubiera incrementado, cuando de hecho tal cosa no tiene porque haber sucedido. De esta manera se produce un alargamiento de los procesos de inversión, motivado por la disminución artificial del tipo de interés, que no podrá mantenerse a largo plazo. […] las políticas de estabilización monetaria en un entorno de disminución de los precios producido por un aumento general de la productividad están condenadas a producir una grave descoordinación intertemporal entre las decisiones de los inversores y los consumidores, que tarde o temprano habrá que revertirse en forma de recesión económica. (HUERTA DEL SOTO, 2000,125-126)

Draghi entonces llamó a un empleado y le mandó hacer un informe sobre la economía española para ver si lo que exponía Hayek era cierto, y ésto es lo que se encontró:

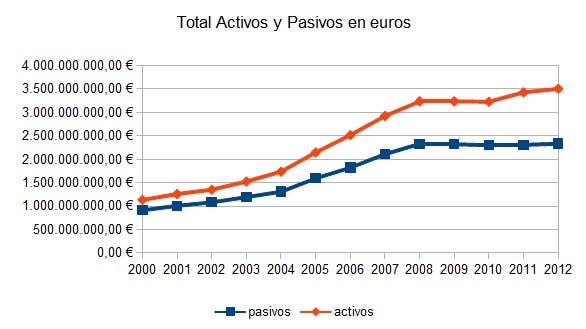

Fuente: Banco de España. Elaboración propia.

Aunque los activos (lo que los bancos prestan) siempre han sido superiores a los pasivos (lo que los clientes depositan en los bancos), esa diferencia se va incrementando cada vez más a partir del año 2000. Como muestra el gráfico a continuación:

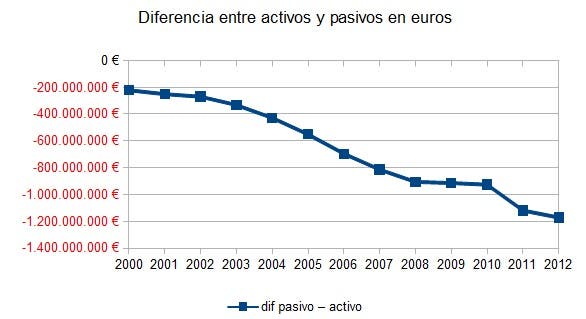

Fuente: Banco de España. Elaboración propia.

En el año 2007, la diferencia era casi de 815 millones de euros frente a los 222 millones de euros del año 2000, es decir, un incremento que roza el 267%. Podemos ver como los principales aumentos de esa diferencia se dan entre el año 2001 y el año 2003, donde además, los incrementos porcentuales anuales de los activos son siempre superiores al de los activos, como muestra el gráfico siguiente:

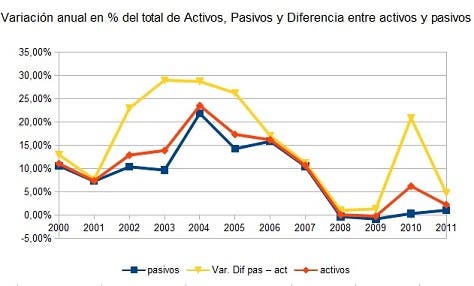

Fuente: Banco de España. Elaboración propia.

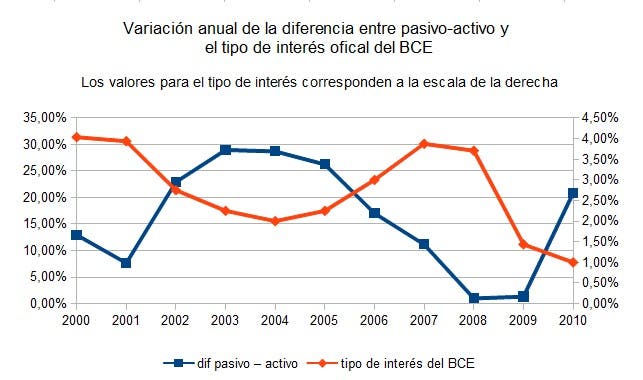

¿Son los tipos de interés culpables de esa falta de ahorro?, es decir, ¿se ha producido una expansión artificial crediticia fomentada por una bajada de los tipos de interés? Los datos muestran lo siguiente:

Fuente: Banco de España y Banco Central Europeo. Elaboración propia. Importante: El tipo de interés se ha construido como un promedio de los tipos vigentes en cada año

Es fácil percibir un patrón cíclico entre la diferencia entre activos y pasivos con el tipo de interés oficial del dinero del B.C.E.; cuando en el año 2001 el Banco Central Europeo decide iniciar una política monetaria expansiva, vemos como la referida diferencia aumenta hasta casi un 30% en los años 2004 y 2005, que coinciden con los tipos más bajos. Es a partir del año 2006, momento en que el B.C.E. comienza a subir los tipos cuando la diferencia se hace cada vez menor, llegando a niveles insignificantes en los años 2008 y 2009; momento en que la bajada de nuevo del tipo de interés vuelve a revitalizar la diferencia que se da entre activos y pasivos.

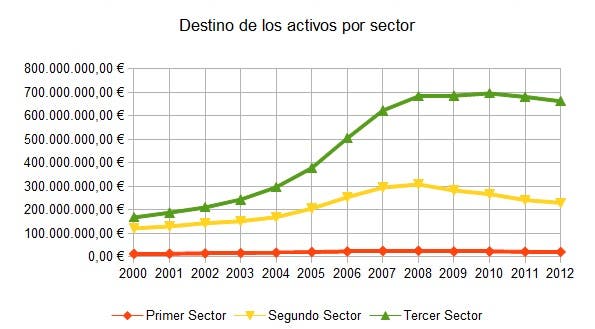

Ahora la pregunta es, ¿qué se esconden detrás de los activos de los bancos? Como ya se ha visto en CapitaLibre, a partir del año 2010, principalmente en deuda del Estado, provocando un efecto expulsión de la inversión privada a favor de la pública. También, por supuesto, activos inmobiliarios. ¿Y en los años que van desde el 2001 al 2004? Veámoslo:

Fuente: Banco de España. Elaboración propia.

A partir del año 2001, el sector industrial y sobre todo el sector servicios, comienzan un ascenso en la cantidad de dinero que en activos prestan las diferentes entidades bancarias. Ahora bien, ¿ese dinero llega por igual a todos los subsectores de cada rama de la economía?. El siguiente gráfico nos despejará esa duda:

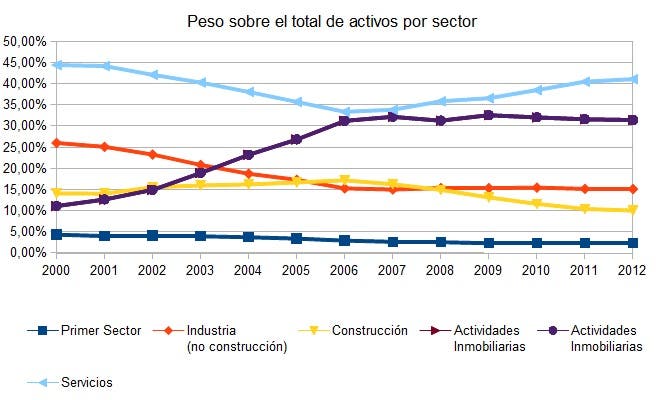

Fuente: Banco de España. Elaboración propia.

Vemos que los incrementos del anterior gráfico se deben al espectacular aumento que en activos reciben los subsectores de la construcción y sobre todo, de una forma realmente llamativa y marcada, el subsector de las actividades inmobiliarias en el sector servicios. Sin embargo, ¿tiene razón Hayek que esa borrrachera de inversión se debe a una política de expasión crediticia sin ahorro?. Ya hemos visto en gráficos anteriores que en España, las entidades bancarias aumentaron sus activos sin una base de ahorro, pero, ¿a qué sectores han dirigido esa creación de dinero ficticia?:

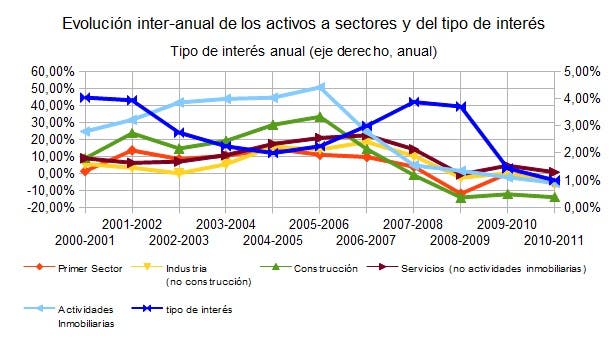

Fuente: Banco de España, B.C.E. Elaboración propia. El tipo de interés oficial del dinero se ha calculado como un promedio de los diferentes tipos existentes para cada año.

Aunque las entidades de crédito venían aumentado sus activos con las actividades inmobiliarias y el sector de la construcción, es a partir de la bajada de los tipos de interés a partir del año 2001 cuando se produce un aumento más acentuado de esa tendencia. Podemos comprobar como la evolución de ambas líneas sigue movimientos contrarios, ha bajadas del tipo de interés, aumentos de los activos destinados a esos subsectores y al revés, cuando en 2007 se produce un cambio en la política monetaria del Banco Central Europeo, donde aumentos del tipo de interés producen un descenso muy marcado de la financiación e inversión a las mencionadas actividades económicas.

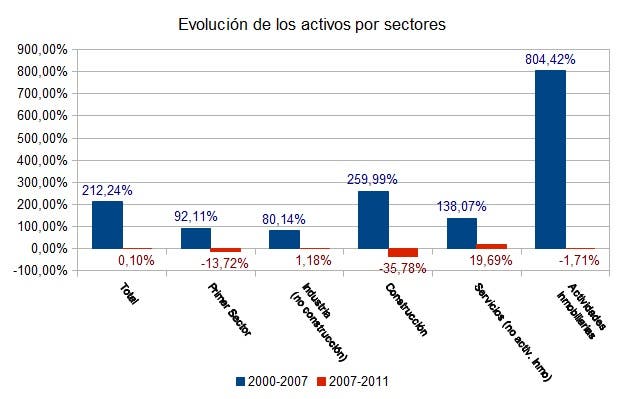

Ese proceso ha sido tan marcado en nuestra economía como lo demuestra el siguiente gráfico:

Fuente: Banco de España. Elaboración propia.

Si agrupamos los años en dos períodos, el primero desde el año 2000 hasta el año 2007 y el segundo, desde el año 2007 hasta el año 2011, los datos no dejan lugar a dudas. En el primer período, los activos destinados a los servicios inmobiliarios suben un espectacular 804% y la construcción un 260%. En el segundo período, las actividades inmobiliarias bajan un 1,71% y el subsector de la construcción un 37,78%; poniendo de patente la crisis que ambos subsectores produjo el aumento de los tipos de interés.

Parece que el viejo economista austriaco no andaba muy desencaminado sobre los peligros de una manipulación monetaria y los peligrosos desfases entre inversión y ahorro. ¿Habremos aprendido la lección?