Una semana más está con vosotros la sección de El Rincón del Inversor, esta semana ampliaremos un poco más el tema que hemos ido tratando en anteriores semanas, los derivados, más concretamente las opciones. Esta semana nos alejaremos de una visión teórica, le pondremos números al asunto y veremos algunos de los usos y estrategias que podemos emplear para sacarle rentabilidad a las opciones financieras.

Uno de los usos que le podemos dar, como a prácticamente cualquier instrumento financiero es la inversión especulativa, el uso de opciones por poseer efecto apalancamiento (no tenemos que desembolsar la totalidad de nuestra inversión inicialmente), hace que la rentabilidad en el caso de que nos salga bien la jugada, sea mucho más alta que invirtiendo directamente en renta variable.

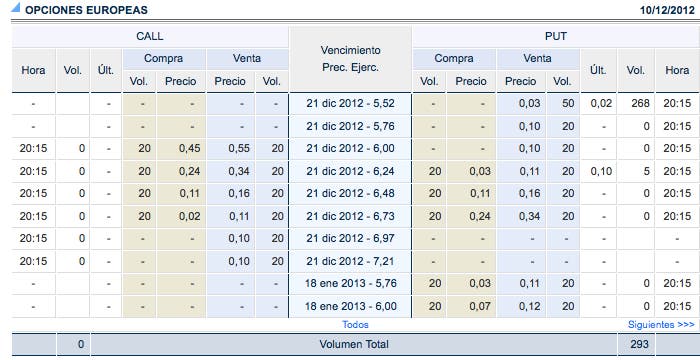

Pongamos como ejemplo la opción europea del BBVA, en la siguiente pantalla extraída de MEFF vemos los datos de mercado al cierre de la jornada de ayer:

El precio de contado de cierre de BBVA fue de 6,506 €. Supongamos que nuestra intuición nos dice que dentro de un par de meses la acción de BBVA cotizará por debajo de ese precio. Si quisiéramos invertir con opciones ¿qué clase de opción tenemos que comprar? Debemos comprar una opción put, esa opción nos permite la posibilidad de vender a un precio X. La opción put con vencimiento a 15 de febrero de 2013 y con precio de ejercicio 6,48 cotiza a 0,40 €, esta opción nos da la posibilidad (si nos resulta rentable) de vender 100 acciones del BBVA al precio de 6,48 el 15 de febrero. Como pensamos que en febrero la acción de BBVA cotizará a un precio inferior compramos esa opción put. Finalmente el 15 de febrero la acción del BBVA, supongamos que cierra a 5,50 €. ¿Cuál es el resultado de la operación? Si este tipo de opción fuera de liquidar por diferencias, en lugar de entregar las acciones el resultado sería el siguiente:

(6,48 – 5,50)x100 – 0,40 = 97,60 € a los cuales habría que descontarle las comisiones que nos cobre nuestro broker.

En las opciones que se liquidan por entrega, tendríamos que comprar las acciones (si es que no las tenemos), y entregarlas. Es muy importante leer bien las condiciones de las opciones en el mercado en el que estemos negociando para no llevarse sorpresas.

Otro de los usos fundamentales, y razón de ser de los derivados, es la cobertura. ¿Cómo puedo cubrir mis acciones BBVA para no perder dinero? La operación sería igual a la vista en el ejemplo anterior, la diferencia es que la pérdida que sufrimos en nuestra cesta de acciones de BBVA se compensa con los ingresos recibidos por la liquidación del contrato de opciones.

Por ejemplo supongamos que tenemos en nuestra cuenta de valores 500 acciones de BBVA, y como tenemos cierto miedo de que el precio de las mismas baje mucho en los próximos meses, queremos cubrirnos de esa posibilidad, para ello necesitamos comprar 5 opciones financieras put, sobre la acción del BBVA con precio de ejercicio lo más próximo posible al precio de cotización actual. Nos valdría perfectamente la opción put del ejemplo anterior.

Compramos 5 opciones put con vencimiento 15 de febrero y precio de ejercicio 6,48 €, estas nos cuestan 0,40 € cada una (2 euros en total). El 15 de febrero finalmente la acción del BBVA cotiza a 5 €.

¿Cuánto he perdido en mi cesta de acciones, en este periodo? (5 – 6,506)x500 = -753 €. Debido a la caída de la cotización en este periodo tengo una pérdida en mi inversión en acciones de BBVA de 753 €.

¿Cuál es el resultado de nuestra operación con opciones de BBVA? (6,48 – 5)x500 = 740 €.

El resultado total es una pérdida de 15 (13 + 2 ) euros. Como podéis observar gastando 2 euros en la adquisición de 5 opciones put, hemos conseguido rebajar considerablemente la pérdida sufrida en las acciones que poseíamos de BBVA.

¿Que ocurriría en el caso de que el 15 de febrero, la opción cotizara por encima de los 6,48 € (precio de ejercicio)? Como la opción cotiza por un precio superior al que tenemos derecho a vender, no ejerceremos la opción, pues estaríamos vendiendo más barato de lo que se cotiza en mercado. En este caso simplemente habríamos gastado los 2 euros desembolsados en adquirir las opciones, y conservaríamos nuestra cartera compuesta por 500 acciones de BBVA, las cuales por suerte no han sufrido ninguna disminución en su cotización.

Como podéis ver, las opciones son unas muy buenas herramientas para cubrir carteras de acciones, pues en el caso de que no se cumpla aquello que nosotros creemos que va a pasar, no limitamos nuestras ganancias, pues nuestra cartera de opciones seguirá subiendo de valor, y nuestro único desembolso será lo que hemos pagado por adquirir las opciones. Por el contrario en el caso visto en semanas anteriores con la cobertura con futuros, no ocurre esto, pues todo lo que ganaríamos por el incremento en la cotización de las acciones que poseemos de BBVA, lo perderíamos en la liquidación de nuestro contrato de futuro vendido.

¿Alguien se anima con las opciones financieras? ¿Has tenido ya experiencia con las mismas? Estamos esperando tus comentarios.