Las corrientes económico-políticas dominantes en la actualidad van en la conocida línea de la austeridad a ultranza. Incluyo el complemento “a ultranza” para dejar claro que creo que la estabilidad fiscal, el equilibrio entre los ingresos y gastos del Estado, es importante pero creo que existen otras políticas para lograrla sin que sea a costa de los pilares básicos del Estado de Bienestar (véase por ejemplo esta reseña –y su continuación– del libro “No es economía, es ideología” de Economistas frente a la crisis).

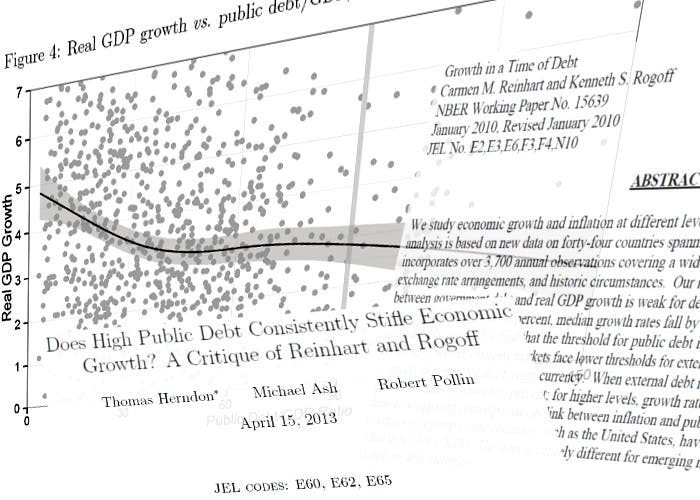

Esas políticas de ultra-austeridad tienen su base teórica en la Escuela Austríaca de pensamiento económico y, en los últimos años, uno de los artículos más referenciados por sus defensores es el de Carmen R. Reinhart y Kenneth S. Rogoff “El crecimiento en tiempos de deuda” (“Growth in a time of debt”). En él, los autores analizan 3.700 datos anuales, provenientes de 44 países y a lo largo de 200 años, y concluyen que mientras la proporción de deuda con respecto al PIB se mantenga por debajo de un 90%, su influencia sobre el crecimiento, aunque negativa, es soportable. Pero cuando dicha proporción supera ese límite el crecimiento se ve afectado de forma muy perniciosa: en su estudio señalan caídas de más del 1%. Este artículo ha sido utilizado en diversas ocasiones en los últimos años para justificar la necesidad de imponer severos recortes en la economía.

Esta misma semana salía a la luz una crítica de la metodología seguida por Reinhart y Rogoff para analizar sus datos y, por ende, obtener sus conclusiones. Dicha crítica está firmada por Herndon, Ash y Pollin y su título no puede ser más claro: “¿La elevada deuda pública limita el crecimiento? Una crítica de Reinhart y Rogoff” (“Does High Public Debt Consistently Stifle Economic Growth? A Critique of Reinhart and Rogoff”).

Herndon, Ash y Pollin, encontraron diversos errores en el trabajo de Reinhart y Rogoff, entre los que señalan errores en la hoja de cálculo utilizada por éstos para su trabajo, exclusión selectiva de datos –en concreto, datos de países muy endeudados con tasas de crecimiento positivas dentro de la normalidad– y una cuando menos inusual sobreponderación de las estadísticas obtenidas para países muy endeudados con acusados crecimientos negativos –de forma que uno solo de dichos datos sólo podía ser compensado por varios años de crecimientos positivos normales para esos países–. Debido a estos errores, el trabajo de Reinhart y Rogoff establecía un crecimiento medio del -0,1% para los países con más de un 90% de deuda con respecto al PIB mientras que, según Herndon, Ash y Pollin, el dato correcto debería ser ¡un 2,2%!

No sólo esto debería suponer una revisión profunda de las evidencias empíricas a favor de la austeridad a ultranza –revisión que, por desgracia, mucho me temo que no va a ser rápida ni mucho menos– sino que demuestra que incluso con relativamente elevadas proporciones de deuda con respecto al PIB es posible crecer –o, al menos, históricamente esto ha sido así–. Como afirman los autores:

Al contrario de lo señalado por Reinhart y Rogoff, el crecimiento del PIB cuando la ratio de deuda pública sobre PIB es superior al 90% no se diferencia en demasía de las tasas de crecimiento en momentos en que la ratio se sitúa por debajo de ese nivel.

Es más, Herndon, Ash y Pollin, analizan en su artículo datos del período 2000-2009 encontrando que las tasas de crecimiento de los países sobreendeudados eran comparables y, en ocasiones, mayores que las de los países con un endeudamiento de entre el 30 y el 90 por ciento del PIB.

En cualquier caso, Herndon, Ash y Pollin quieren dejar claro que sus críticas al artículo original de Reinhart y Rogoff y las actualizaciones de sus resultados tras haber corregido los errores detectados, no deben ser entendidas como una puerta abierta al gasto público descontrolado ni al endeudamiento desbocado, pero, como ellos mismos afirman en el Financial Times:

El déficit público, cuando se controla de forma juiciosa, sigue siendo la única y la mejor herramienta que tenemos para luchar contra el desempleo masivo que causan recesiones tan severas como la que estamos viviendo.

Estoy de acuerdo contigo Paulino, la disciplina fiscal y el equilibrio de las cuentas públicas de los estados debería ser siempre tomado como objetivo, sin sacrificar los pilares del Estado de Bienestar.

A veces parece como si se hicieran análisis/estudios/artículos intencionadamente sesgados en los datos utilizados y la metodología, para alcanzar unas conclusiones establecidas de partida. Y así poder tener el público algo en lo que basarse para tomar sus decisiones (en este caso de política económica). No sé si este ha sido el caso, pero no me extrañaría nada.

Por otra parte y en relación a la crisis y la obsesión dogmática por la austeridad per se; creo que se están ignorando dos problemas básicos, los cuales mientras no se solucionen creo que no se saldrá de esta de forma fuerte y duradera: por una parte los efectos que para los ingresos de los estados tiene la evasión y elusión fiscal de capitales en paraísos fiscales (junto con la ausencia de armonización fiscal a nivel europeo), produciéndose una especie de fenómeno impositivo que da lugar a la llamada “Curva de Roig” (http://razonesparalarebeldia.com/imagenes/curva-de-roig.jpg), en la cual en los países occidentales especialmente aquellos con un modelo de estado estilo europeo los perceptores de rentas de trabajo “altas” o incluso “medio-altas” se ven sometidos a una asfixia fiscal insoportable para compensar los impuestos no pagados por que los que perciben ingresos superiores (suponiendo un efecto negativo en relación con los incentivos individuales; y lo mismo se podría decir de las PYMES frente a las grandes empresas multinacionales). El segundo problema es de carácter demográfico y bien conocido: la ya conocida pirámide demográfica invertida de los países occidentales más avanzados es una bomba de relojería que posiblemente estalle dentro de 20-30 años y sea la causa de la próxima gran crisis. No se están proponiendo soluciones ni medidas destinadas a incentivar la natalidad y alcanzar el número de hijos por mujer de 2,1 que aseguran el reemplazo generacional (cuando debemos estar en niveles de 1,1-1,2 o incluso menos en promedio en los países avanzados); en ese sentido se está haciendo lo contrario gracias al deterioro del poder adquisitivo de varias capas sociales, una creciente inestabilidad laboral, etc, que suponen un gran desincentivo para tener hijos o al menos para tener más de uno. Sin ir más lejos, en España, ni siquiera en los momentos álgidos de la burbuja hubo un incremento del número de hijos por mujer. Además se están haciendo determinados ajustes en los sistemas nacionales de pensiones (algunos de ellos necesarios pero otros no a mi juicio).

Para concluir esta valoración subjetiva de la crisis en general, creo que si dos estos temas mencionados, entre otros, no se abordan correctamente, difícilmente los países (especialmente los europeos, y dejando al margen los BRICS) podrán salir de esta situación más allá de que en 2-3 años (en ningún caso creo que ni este ni el próximo; veo mucho optimista por ahí suelto), las economías muestren pequeños crecimientos y ligeras caídas en sus tasas de desempleo.

Gracias por tus comentarios, Fernando. La verdad es que no conocía la curva de Roig, aunque -por desgracia- es algo que es efectivamente así: los sistemas fiscales “occidentales” están en su mayoría diseñados de forma progresiva hasta un determinado nivel a partir del cual se mantienen o incluso se vuelven regresivos. La solución en teoría no es difícil pero llevarla a la práctica se me antoja complicado, la verdad.

Enhorabuena por tus artículos Paulino!! Con permiso opino;

La evidencia empírica en cuestiones económicas es dificil de abarcar por la cantidad de factores que afectan y debieran ser observables, si a eso le sumas que se dejan datos fuera para mejorar las conclusiones ni que decir tiene.

Sobre deuda y crecimiento, endeudarse no es malo ni bueno, hacen falta más datos; si un estado/familia/empresa se endeuda en el 90% de su producción su capacidad de crecimiento dependerá de para qué se haya endeudado: – si una empresa se endeuda para comprar maquinaria con la que producir más y mejor crecerá y podrá pagar la deuda. – si se endeuda para pagar fiestas de los directivos, despachos nuevos, subcontratas innecesarias …. ni crecerá ni podrá pagar lo que debe.

El problema no es la deuda; es el modelo de crecimiento y aquí acabado el ladrillo no hay alternativa

Saludos.

Te agradezco muchísimo tu opinión, Ángeles. Además estoy muy de acuerdo con la misma. Los trabajos empíricos sirven para lo que sirven: para detectar, confirmar o, a veces, rechazar relaciones económicas entre conjuntos por supuesto limitados de variables económicas. El problema es que con el artículo de Reinhart-Rogoff se ha tratado de cambiar interesadamente una relación entre deuda y crecimiento por una aseveración de causalidad entre ambas variables en la que la deuda era la causa y el crecimiento la consecuencia. Y se ha hecho bandera de esto en muchos foros económicos. Y se han tratado de justificar feroces políticas de recortes en base a esa causalidad olvidando, como bien dices, que quizá sea más importante (yo estoy convencido de que así es) el crecimiento que la proporción de deuda. De nuevo, gracias por tus opiniones.