Hemos visto algunos detalles sobre los Warrants en pasadas semanas con los artículos:

Hemos visto algunos detalles sobre los Warrants en pasadas semanas con los artículos:

El Rincón del Inversor: Warrants, alternativas de inversión El Rincón del Inversor: Warrants, elementos principales

En estos primeros artículos vimos lo que era un warrant y como funcionaba y una aproximación a las características que lo definían, las cuales hacen tan diferentes unos de otros.

Debemos quedarnos con la idea de que un warrant es un derecho cuyo valor (la prima) depende de varios factores, aquellos propios del warrant, como su precio de ejercicio, su vencimiento, etc.; y aquellos que dependen del mercado como la volatilidad, el precio de contado del activo subyacente etc.

Llegados a este punto, debemos plantearnos, ¿qué podemos hacer con los warrants?. Dos de sus principales utilidades son la cobertura y la especulación.

Cobertura con Warrants:

Los warrants son un instrumento ideal para cubrir cualquier precio, pues con ellos podemos en cierta manera inmunizar el riesgo de pérdida, y al mismo tiempo mantener las posibilidades de beneficio ante una evolución positiva de los precios de los activos en el mercado.

Para cubrir una cartera de acciones con este tipo de instrumento, ante caídas de los precios, lo que tendremos que hacer es comprar warrants PUT. El único coste que vamos a tener por esta cobertura, es el precio de la prima, la cual se comporta como una especie de seguro (más los costes de operar y cánones de bolsa)

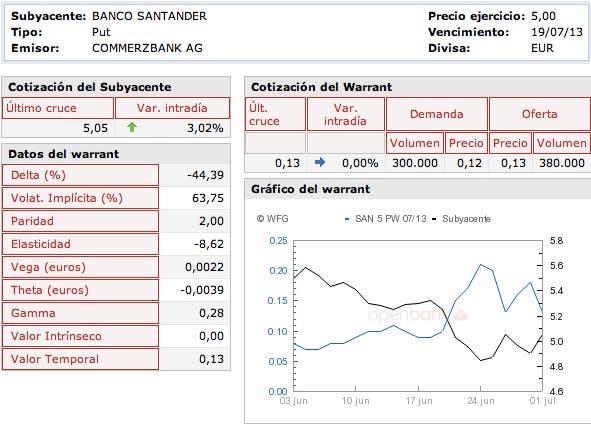

Plantearemos un ejemplo sencillo, mediante el cual cubriremos una cartera compuesta por 1.000 acciones del Banco Santander, la cual al cierre de mercado de la tarde de ayer valía 5.050 euros (5,05€ x acc.). Si tenemos la sospecha de que durante los próximos 30 días, Santander es muy probable que sufra caídas en los mercados, debido a la publicación de alguna noticia que podría no ser satisfactoria para el mercado, lo que debemos hacer es comprar warrants PUT. ¿Con qué precio de ejercicio? El precio de ejercicio debe coincidir con el spot (o aproximarse lo máximo posible) ¿A qué vencimiento? El vencimiento debe ser aquel periodo en el que queremos cubrir la cartera (habíamos comentado que 30 días). Con las características descritas hemos encontrado el siguiente warrant:

Este warrant emitido por Commerzbank con un precio de ejercicio próximo al precio actual de contado (5,05 €), y un vencimiento en torno al periodo que queremos cubrir.

¿Cuántos warrants necesitamos? Eso dependerá de la paridad, como la paridad es de 2, necesitaremos el doble de warrants que acciones de Santander componen nuestra cartera. Por lo tanto 2.000 warrants, cuyo precio de cotización al cierre de mercado de ayer es de 0,13 euros; esto hace que la cobertura nos cueste 260 euros, la cobertura supone un 5,14% de nuestra cartera, y esa es la pérdida máxima a la que nos exponemos durante los próximos 19 días. Asimismo, nos exponemos a un pérdida de 50 euros adicionales, debido a la diferencia entre el precio de contado (5,05€) y el de ejercicio (5,00€). Habría también que sumarle los costes por operar que nos cobrará el intermediario financiero y los cánones de bolsa.

Dejaremos este ejemplo planteado, y cuando venza el warrant, veremos el resultado de la operación de cobertura.

Especulación con Warrants:

Quizá para esta opción sea la más desarrollada por los inversores en warrants, debido a que estos son productos líquidos que permiten posicionarse tanto al alza como a la baja sobre multitud de activos subyacentes, además el atractivo aumenta debido al efecto apalancamiento.

Para desarrollar este ejemplo supongamos que tenemos una expectativa alcista del IBEX35, para tomar esta estrategia lo que haremos será comprar un warrant CALL. Dependiendo de nuestro perfil de riesgo escogeremos un warrant u otro, si somos muy arriesgados podremos escoger un precio de ejercicio muy alejado al de cotización actual y un vencimiento más corto, si por el contrario nuestro perfil de inversión es conservador preferiremos un precio de ejercicio superior al de cotización actual y un vencimiento medio. Tras haber cerrado en la tarde de ayer el IBEX35 en 7.907,100 puntos, escogeremos un warrant CALL con un precio de ejercicio por encima del de contado y una delta ligeramente superior al 50%, este warrant se sitúa en un riesgo medio.

Estamos dispuestos a asumir una pérdida máxima de alrededor de 1.000 euros, por lo que compraremos este importe en warrants, lo que supone la adquisición de 2.173 warrants, al precio de 0,46 euros, lo que hace un total de 999,58 euros. A esto habrá que sumarle el coste por operar y los cánones de bolsa. Si el IBEX35 incrementa su cotización obtendremos beneficio, si no se diera el caso, limitaríamos nuestra pérdida a lo invertido (999,48 euros + gastos).

En unas semanas veremos el resultado de estas dos operaciones, ¿habrán salido de forma satisfactoria? ¿O por el contrario habremos perdido toda nuestra inversión? Pronto conoceremos el resultado, estoy seguro que no te lo quieres perder.