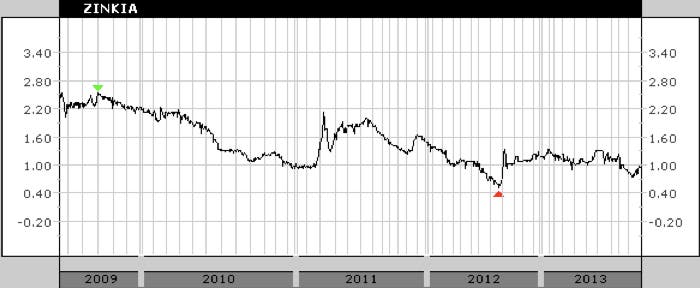

Zinkia la empresa creadora de contenidos audiovisuales, padres del conocido icono infantil Pocoyó se lanza de nuevo a captar liquidez a los mercados financieros. Anteriormente ya había sido noticia por el mismo motivo. En el 2009 la compañía debutó con éxito en el Mercado Alternativo Bursátil, en su primer día de cotización se benefició de una subida del 27,6%, cerrando a un precio de 2,45 euros. Por desgracia, la evolución en los últimos meses no ha sido excesivamente positiva:

Respecto a la experiencia en renta fija, Zinkia anteriormente ya había realizado una emisión de estas características. La anterior emisión se culminó en octubre de 2010. Se trató de una emisión a 3 años, por importe de 11 millones de euros, con un interés del 9,75%. En el caso de esta emisión, de momento la empresa ha respondido al pago de los intereses; pero en pocos días, esta tendrá que realizar el último pago junto con la amortización de los bonos. Es evidente, que esta nueva emisión, tiene como objetivo en parte, realizar la devolución de la deuda anterior.

En esta última emisión, en la que la CNMV pese a haber aprobado la misma, ha lanzado el siguiente mensaje de advertencia, tal y como se publica junto a los folletos informativos:

Zinkia no cuenta a corto plazo con liquidez suficiente para atender el pago de sus deudas. A 30 de junio de 2013 presenta un fondo de maniobra consolidado negativo de tres millones de euros. Durante el primer semestre del 2013 su cifra neta de negocios se ha reducido un 48% con respecto al mismo periodo del ejercicio anterior y ha obtenido un resultado consolidado negativo de un millón de euros. Si todas estas circunstancias persistiesen, Zinkia podría incurrir en alguno de los supuestos previstos en la normativa concursal.

Las características de la emisión son las siguientes:

– Valor nominal de los bonos 1.000 euros. Siendo la inversión mínima 1.000€. – Plazo: 3 años. Siendo la fecha de partida el 5 de noviembre de 2013 (fecha de emisión), hasta la fecha de vencimiento, 5 de noviembre de 2016. – Tipo de interés nominal: 11%. Cada obligación tendrá el derecho a recibir 110 euros, cada 5 de noviembre hasta la fecha de vencimiento. – La emisión será por un total de 7.780.000 euros.

Además de lo citado anteriormente, cabe destacar que estas obligaciones tendrán cotización en el mercado AIAF. Esto nos abre una ventana para deshacernos de las mismas antes de su vencimiento, pero mucho cuidado, la baja liquidez que proporciona este mercado no harán fácil la venta de estas obligaciones, y en el caso de encontrar una contrapartida que esté dispuesta adquirirlas, es probable que suframos una pérdida en la venta de las mismas.

El mercado parece ligeramente reacio a este tipo de bonos, después de haberse levantado tantas ampollas con el tema de las preferentes, o los bonos de Nueva Rumasa, aunque en el caso del grupo de Ruiz Mateos no contaba con el registro en la CNMV. Es evidente que se trata de un producto de riesgo, y aunque desde la empresa, se informa de que valoran otras fuentes de financiación y afirman de que no están al borde de la quiebra, el próximo jueves 31 de octubre se finalizará el proceso de suscripción y personalmente pongo en duda que se complete el 100% de la emisión.

Debemos de ver este tipo de inversiones, como algo en cierto modo especulativo, las posibilidades de no recuperar nuestra inversión son más altas que en otro tipo de productos. Lo recomendable en el caso de que queramos entrar en este tipo de inversiones es valorar nuestra exposición al riesgo, y apostar por este producto con una parte pequeña de nuestra cartera de inversión. De modo de que si se produce una pérdida, podremos compensar esta con las ganancias del resto de productos de inversión que compongan nuestra cartera.

Los que estén interesados, pueden comprar estos bonos a través de su entidad financiera habitual y a través de las agencias de valores GPM y Auriga Bonos.

En unos días conoceremos el éxito de esta emisión.

Hola David, pues lo cierto es que muy bien no pinta cuanto tiene el fondo de maniobra por los suelos y casi un 50% menos de cifra de negocio con respecto al periodo anterior. Salu2

Gracias por tu comentario. Efectivamente, la cosa no pinta bien, me da la sensación de que es el tipo de empresa que con mucha financiación y músculo podría llegar a algo importante, el problema es que cuando nos basamos en intangibles, como puede ser la imagen de marca que genera “Pocoyó”, en ocasiones es difícil valorar lo que aportan estos a la empresa.

Finalmente Zinkia no emite los bonos, y se acogerá al preconcurso de acreedores.

http://www.expansion.com/2013/10/31/empresas/1383227360.html http://www.expansion.com/2013/10/31/mercados/1383225553.html

[…] David Pazos en Capitalibre, El Rincón del Inversor: Bonos Zinkia, Pocoyó vuelve a los mercados […]