Dentro de nuestra búsqueda semanal de vías de ayuda a las Pymes y autónomos en materia de financiación alternativa, comentamos recientemente, cuál era el concepto de leasing y sus características como gran aliado para la financiación del inmovilizado. Dejando para otra entrada el estudio de sus clases y, fundamentalmente, la figura del leaseback o retroleasing al ser un supuesto especial y de gran utilidad en la actualidad. Veamos cada uno de los apartados.

Clases de leasing

Como sabemos, el leasing es un contrato de

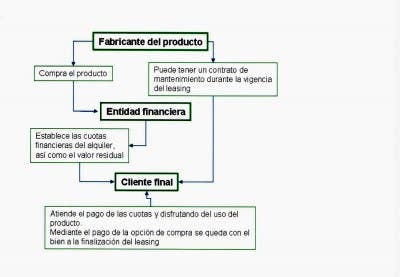

arrendamiento financiero con opción de compra obligatoria, ejercitar a decisión del arrendatario, que se utiliza para poner a su disposición el inmovilizado necesario para el desarrollo de su actividad, interviniendo tres partes, por regla general: El proveedor del bien, que se lo vende a la empresa de leasing, la empresa de leasing que adquiere el bien al proveedor y se lo alquila al cliente final a cambio de una cuota y el cliente que utiliza el bien y atiende los pagos periódicos establecidos por la empresa de leasing.

Como sabemos, el leasing es un contrato de

arrendamiento financiero con opción de compra obligatoria, ejercitar a decisión del arrendatario, que se utiliza para poner a su disposición el inmovilizado necesario para el desarrollo de su actividad, interviniendo tres partes, por regla general: El proveedor del bien, que se lo vende a la empresa de leasing, la empresa de leasing que adquiere el bien al proveedor y se lo alquila al cliente final a cambio de una cuota y el cliente que utiliza el bien y atiende los pagos periódicos establecidos por la empresa de leasing.

Pues bien, manteniendo esta estructura de funcionamiento podemos clasificar el arrendamiento desde distintos puntos de vista:

Por modalidades financieras

Bajo la perspectiva financiera existen dos modalidades de leasing :

– Leasing financiero con cuota constante .

En este caso la cuota financiera del arrendamiento se calcula de forma similar a la cuota de un préstamo con cuota constante.

– Leasing financiero con cuota decreciente y amortización constante .

En este caso la cuota del leasing se comporta de forma similar a la de un préstamo con amortización constante, por lo que la cuota es decreciente y el montante final de intereses es menor que en el caso de cuota constante.

Por otra parte hay que tener en cuenta que en ambos casos nos encontraremos con que el importe de la cuota residual puede ser igual o distinto, habitualmente mayor, que una cuota. A la vez que podremos encontrar operaciones donde la cuota inicial devengue intereses u operaciones donde la cuota inicial no devengue intereses.

Por su funcionalidad

En cuanto a su funcionalidad, podemos clasificarlos en dos bloques:

– Leasing financiero. En este caso se puede afirmar que nos encontramos ante la compra de un activo por parte de la empresa pues con casi total seguridad se va a ejercitar la opción de compra, de tal modo que el valor de dicha opción suele ser idéntico al de una cuota.

– Leasing operativo. Es el realizado directamente por las empresas fabricantes, distribuidoras o importadoras.

Habitualmente existen diferencias entre ambas modalidades:

– La duración de los contratos suele ser de uno a tres años en el leasing operativo, mientras que suele exceder de dicho plazo en el financiero. – Por lo general, el leasing financiero es irrevocable durante el plazo pactado, mientras que en el operativo se suele contemplar la posibilidad de rescisión anterior. – Tanto los gastos de reparación y mantenimiento como los riesgos técnicos y de obsolescencia corren a cargo del arrendador en el caso del leasing operativo y a cargo del arrendatario en del leasing financiero.

Por la naturaleza del bien arrendado

Atendiendo a la naturaleza del bien objeto del arrendamiento, podemos distinguir entre:

– Leasing mobiliario: es el leasing que se establece sobre bienes de equipo. – Leasing inmobiliario: es aquel cuyo objeto es un local de negocio o nave industrial.

Entre estas dos últimas modalidades de leasing, también existen diferencias, que son las siguientes:

– En el caso del leasing inmobiliario, el plazo mínimo establecido por la ley es de diez años, siendo dos el mínimo para el leasing mobiliario.

– En cuanto al valor residual utilizado, en el caso del leasing inmobiliario se utiliza el 15% (valor del suelo no amortizable), mientras que en el caso del mobiliario se utiliza el valor de una cuota.

– Mientras que en el caso del mobiliario se inscribe en el Registro Especial de Bienes Muebles, en el caso del inmobiliario se inscribe en el Registro de la Propiedad correspondiente, con todos los trámites similares al de una hipoteca.

El caso especial del Leaseback

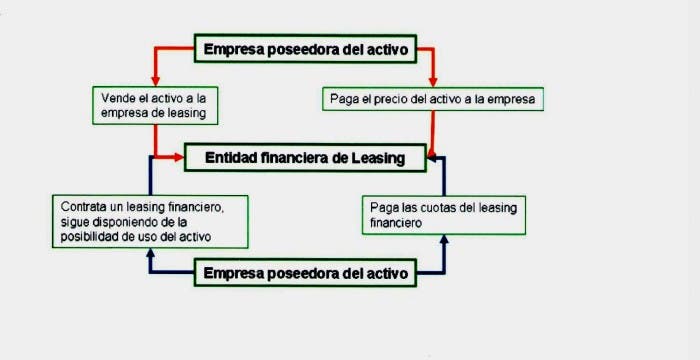

El Leaseback o retroleasing es un caso especial dentro de las modalidades de arrendamiento financiero, dado que la empresa vende el activo a la entidad financiera, quien una vez que detenta la propiedad del mismo, firma con la empresa vendedora un contrato de leasing financiero sobre el mismo activo vendido. De tal forma que proveedor y cliente final son una misma persona.

Lo que supone un primer concepto básico, transformar en liquidez un determinado activo de la empresa manteniendo el uso del mismo. Y aquí radica la importancia de ésta fórmula, que ha sido utilizada, incluso, por los grandes bancos para obtener la liquidez necesaria y cumplir con los Test de extrés y solvencia recientes, en la posibilidad de obtener liquidez sobre el inmovilizado sin perder su uso, permitiendo, a su vez, la continuación de la actividad económica de la empresa.

Ventajas

Según lo que hemos comentado, las ventajas fundamentales son las siguientes:

– Obtención de liquidez que le permite a la usuaria mantener el uso y la facultad de readquirir el bien al final del plazo contractual inicial (o básicamente en cualquier momento en función de lo negociado con el arrendador).

– Posibilidad de financiación de fondo de maniobra y/o nuevas inversiones sin prescindir de la utilización de activos necesarios para la actividad.

– Mejora de ratios de balance. La desinversión supone una mejora de ratios de balance y ,en caso de obtención de beneficios, también una mejora de ratios de Pérdidas y Ganancias. Como resultado, una mejora de rating de cara a entidades financieras.

– Fiscalidad comparada muy favorable. La empresa puede deducirse el total del importe de los cánones pagados (en caso de financiación mediante préstamo sólo habría podido deducirse comisiones e intereses).