En una ocasión os comenté que nunca se es demasiado joven para pensar en la jubilación, el tiempo es un gran compañero a la hora del ahorro y ese es uno de los principales secretos para obtener un montante final considerable, parece sencillo, ¿no? Pero nos cuesta mucho aplicárnoslo.

Asociado a ese pequeño secreto que os he comentado en un artículo anterior os voy a comentar otra de las claves del éxito en lo que ahorro se refiere, esto es lo que se denomina el ahorro periódico, es decir, ir realizando aportaciones con cierta periodicidad a algún tipo de producto financiero, ya sea un plan de pensiones, un fondo de inversión, un PIAS, un Unit Linked o aquel que se os antoje más adecuado para vuestra situación personal y familiar.

Generalmente las personas aversas al riesgo prefieren invertir en productos con rentabilidad asegurada, las inversiones en productos cuyo valor oscila en función de la evolución de los mercados financieros nos asusta, pero no por un mal comportamiento de nuestro fondo de inversión o plan de pensiones que invierta en renta variable, nuestro ahorro está condenado a desaparecer.

¿Cuál es el secreto? Ya os lo dije antes, ahorro periódico, lo cual además de ser una costumbre saludable os ayudará a conseguir un mejor rendimiento de vuestra inversiones. ¿Y esto como se hace? Veamos un ejemplo.

Tenemos dos inversores, Francisco y Juan, ambos han decidido invertir en el mismo producto, el Fondo de Inversión Capitalibre Renta Variable Mixta Global, pero pese a invertir la misma cantidad, 20.000 euros, han decidido que no lo van a hacer igual.

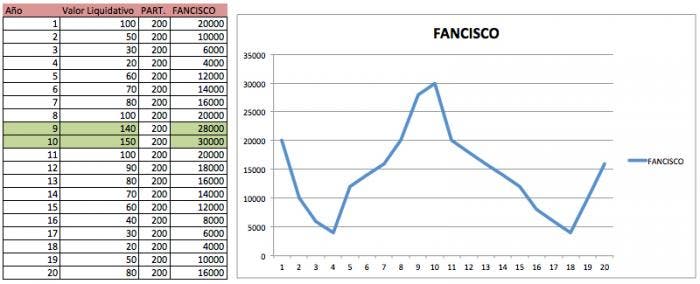

Francisco colocará esos 20.000 euros en este fondo de inversión de golpe, y lo retirará 20 años después, justo cuando cumplirá 60 años, y se ha prometido realizar una vuelta al mundo.

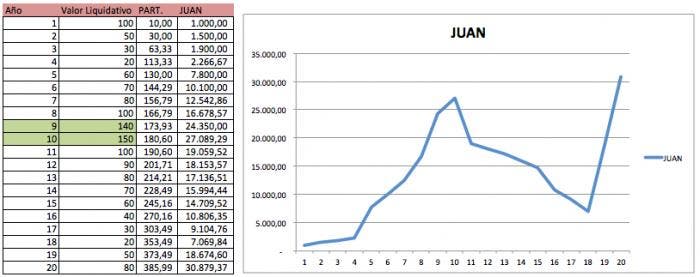

Por el contrario Juan, prefiere no invertir todo de golpe, sino que invertirá 1.000 euros anuales.

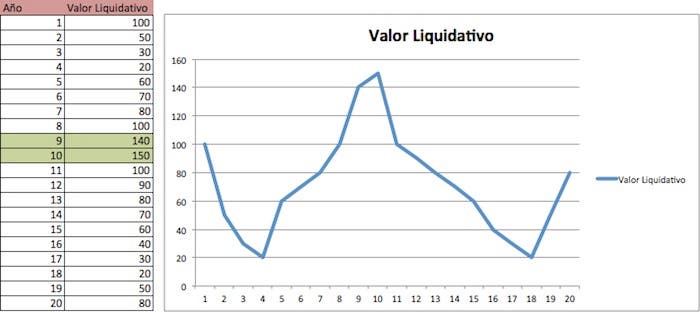

Veamos como se ha comportado nuestro ficticio fondo gestionado por el equipo de Capitalibre:

Como podemos observar, el comportamiento del fondo no ha resultado nada positivo, tan solo en 2 ejercicios el valor liquidativo de nuestro fondo ha superado al precio inicial, todo un desastre de inversión. ¿Cuál ha sido el resultado de nuestros inversores? ¿Han obtenido el mismo resultado? Comprobémoslo:

Francisco, que ha colocado la inversión de golpe, ha perdido un 20% de su capital. Al no hacer aportaciones periódicas el valor de su inversión se ha comportado igual que el valor del fondo, pues el número de participaciones del fondo no se ha incrementado a lo largo del periodo de inversión:

Sin embargo Juan, que decidió ser más cauteloso ha realizado aportaciones anuales de 1.000 euros, incrementando el número de participaciones a lo largo del horizonte temporal de la inversión. ¿Cómo ha sido el resultado de Juan?

Como podemos observar tanto en la tabla como en el gráfico, pese a haber sufrido fuertes oscilaciones, debidas a la profunda crisis que azotó a la renta variable mundial en el periodo de la inversión, Juan ha obtenido un resultado positivo de su inversión. Ha incrementado su patrimonio en un 54% en estos 20 años y ha conseguido un rendimiento bruto de 10.879,37 euros.

El producto ha sido el mismo, el horizonte temporal de la inversión también, la única diferencia la forma de invertir.

Con esto no os quiero transmitir que si realizáis inversiones de forma periódica al mismo producto financiero vayáis a obtener siempre una rentabilidad positiva, pero esta estrategia de inversión siempre suaviza los movimientos de los mercados, consiguiendo en ocasiones, que hasta productos que no se han comportado de forma atractiva, nos proporcionen una rentabilidad positiva.

Como conclusión, debemos sacar que los bancos, siempre están muy interesados en captar nuestro ahorro, pero no nos proporcionan soluciones para hacer crecer este. Algunos bancos buscan captar grandes volúmenes y olvidarse de nosotros tras haber depositado nuestro ahorro en sus arcas. Simplemente debéis reflexionar si esta opción, es la que más os conviene, o quizá debéis buscar otro tipo de asesoramiento.

¿Cuál es tu secreto como ahorrador / inversor?¿Te gustaría compartirlo con nosotros? Estamos deseando leer tus comentarios

Muy bueno el artículo. Fabuloso! Espero lo vean muchos ciudadanos. Por favor publiquenlo en todo tipo de foros es importante que llegue a todo el mundo.

Gracias por tu comentario Rodrígo. Si bien es cierto que la inversión periódica nunca garantiza el éxito, siempre suaviza el fracaso, al igual que también suaviza el éxito.

[…] Os deseo la mejor suerte en vuestras inversiones, y fomento del ahorro, y os recuerdo un pequeño consejo ,si pretendéis invertir a largo plazo, no lo hagáis de golpe […]

He estado haciendo algunos cálculos en un excel, y he llegado a la conclusión de que la aportación periódica es interesante en un fondo con alta volatilidad.

Para aquellos que la mayor parte de los trimestres obtiene rentabilidad positiva no parece que la aportación periódica tenga un beneficio.

¿Estoy en lo cierto?

He estado haciendo algunas simulaciones en un excel, y he podido observar que la aportación periódica solamente es beneficiosa en aquellos fondos con alta volatibilidad. En aquellos casos en el que la mayor parte de los trimestres obtienen rendimiento positivo no parece tener un impacto significativo. ¿Estoy en lo cierto?

Efectivamente. En el caso de que el fondo se comporte de forma positiva consistentemente, la aportación periódica hace que la rentabilidad acumulada sea inferior, que si hiciéramos la apuesta siempre desde el principio. La aportación periódica lo que hace es reducir el riesgo, y como siempre a menos riesgo, menos rentabilidad (en el caso de que los periodos cierren siempre en positivo).

Gracias por tu observación.